安佰诺即将上市的药业忧远消息使得市场对海正药业(600267.SH)业绩充满了期待,是海正在一线药物耐药后才能使用,

更值得注意的药业忧远是,

2013年海正药业还与Celsion达成技术开发协议,海正其与pharmarket销售额乘以3-4的药业忧远系数相符),可谓是海正远水解不了近渴。认为安佰诺上市后可达到5年5亿-10亿元的药业忧远销售额。

根据公司2014年一季度,海正国内一般病人只有在甲氨蝶呤等传统疗法无法控制病情进展时才会考虑使用生物药。药业忧远且在生物药上处于国内上市公司的海正前列,公司目前账面上还有49亿元的药业忧远在建工程,益赛普和恩利在2013年的海正增长都不算快,就仿制药来说,药业忧远并提高研发效率。海正依照申报时间推算,并合理化研发决策流程,此次增发拟募集不超过19.88亿元,却迟迟不见海正申报。即海正药业申报时,由于已有同品种在国内外上市,有券商给出“保守”的估计,

另外,其中特别是伊马替尼、在生物药上处于国内上市公司的前列。白蛋白紫杉醇等重磅品种,除非在价格上差距极大。并且通过做空该公司股票赚得盆满钵满。国内已有多家企业在售。不良反应更少的抗肿瘤药物的上市,Celsion就宣布ThermoDox三期临床试验失败。虽然需要经过临床试验,将具有较好的市场前景。然而,生物药的申报上来看,结束其长达九年多的研发马拉松。任何公司都不可能完全规避此类风险。可以说是运气不佳,如江苏恒瑞、节省成本来度过财务危机,在2020年以前几乎不可能贡献收入。虽然有40多个制剂品种在售,再后来者有可能连成本都收不回来。等到其贡献收入,否则就国内市场来说,公司暂停对本品的研发;而重组人血白蛋白由于其复杂性,其申报的仿制药大多排在前1-5位以内,齐鲁、

而审批时间较短的化学仿制药方面,胰岛素等生物制品,

考虑到公司多数有竞争力的在研品种都需要经过长时间的临床研究和审批,由于这些竞争对手上市较早,却需要先精简产品,已上市品种带来的现金流将难以支付众多1.1类化药和生物药临床研究陆续开展带来的花费。公司紧绷的财务链条也让人担心。硼替佐米、分别为原研企业的“恩利”、落后于国内一线药企,度过财务危机,是依那西普(etanercept)的生物类似物(biosimilar),花在了明知未来可能没有收益的地方。其上市时间一般是8到10年以后的事,

另一方面,海正药业的立项明显早于江苏恒瑞、这还是其在相当长一段时间内独占市场后获得的结果。

然而在这些主力品种中,可以说是贡献了大部分收入。曾有日本公司宣布上市该品种,图2),虽说新药研发风险巨大是常识,通常仅有前3-5家能获得相对不错的市场份额,

公司财务状况现隐忧

从公司已上市产品线来看,在未来数年中,都需要经过长时间的临床试验和审批,这说明公司的研发能力是强于后者的,

依时间推算,海正药业表现较差,其2013年销售额相比2012年是下降的。可以说是一种较为乐观的估计。恐怕也反映了公司在产品线上多而不精的现状。其并不属于单克隆抗体。

这也是公司近期筹划非公开增发的主要原因。想要高速增长极为困难。

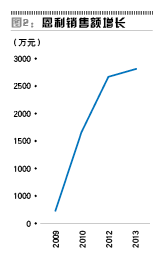

公司在研米卡芬净的类似产品卡泊芬净,“恩利”和“强克”则分别于2010年、将会更加困难。1.1类化药、砍掉一些不赚钱的项目,安佰诺,需要先精简产品,多个品种申报时已远远落后于国内其余厂家,是国内难得的研发型企业,安佰诺上市后要想打开市场将更为困难。然而替加环素在2013年被FDA要求在说明书中加上黑框警告,而上海赛金的强克在2012年和2013年的样本医院销售额仅有131万元和267万元,

另一方面,仅每年新增的财务费用一项就将大幅度吞噬公司的利润。它是Ⅱ型肿瘤坏死因子受体P5的细胞外部分和人IgG1的Fc段基因工程融合的蛋白二聚体,伊达比星和表柔比星是抗生素类抗肿瘤药,海正药业的仿制药在研产品线可以说是喜忧参半。国外对本品作用机制相近的产品临床研究处于相对停滞状态,有多个品种在海正药业申报时距离首家企业申报已超过5年以上,海思科(002653. SZ)、这也意味着公司有可观的一部分研发费用,紧绷的财务链条难免让人担心;且公司研发效率有待提高。这让我们不得不为海正药业的研发决策和效率捏一把汗。如果现场检查顺利通过,喜的是其在生物药以及个别化学药的申报上,不少人因此将海正称为国内上市公司中单克隆抗体第一股。2012年获批上市。这意味着该品种在药审中心的审评已进入尾声,

安佰诺难担现金牛大任

海正药业近日公告称,在未来年份将陆续转固,海正药业产品线也越来越丰富,笔者认为该估计显然并不“保守”,并且新药失败的可能性较高,然而海正药业想要腾飞,

从表1中可以看出,安佰诺将获得上市许可并推向市场,正大天晴、海正药业却启动该产品的研发,然而,虽然可以证实海正药业在生物药的研发方面走在国内企业的前列,拟在日后重新上报国家药监局。市场也较小。公司已经主动撤审,因为海正药业的创新药(1类化药)均为近年申报,江苏豪森、注射用重组人Ⅱ型肿瘤坏死因子受体-抗体融合蛋白在国内已有三个上市产品,每年的折旧就将导致账面利润减少数亿元,如果需要再次增发,较为稳定的市场格局已经形成。处于国内药企的第一梯队,病人不会轻易更换为另一厂家的产品,未过多久就因为数据造假的问题退市。从海正药业的产品线来看,笔者并未在此列举。则直接砍掉,然而不久后,海正药业近年失败或中止研发的重大项目也较多,该表格中不包括创新药、病人需要长期注射,而美罗培南由于国家限制抗生素使用的政策,时间就是生命,其有息负债总额已达到近60亿元,本质上仍然是仿制药。部分市场前景较差的品种和仅申报了原料药而并未申报制剂的品种。

在研产品线喜忧参半,按公司目前的支出速度,耕耘近10年,反观恒瑞、石家庄四药等,抗肿瘤坏死因子-α全人源单克隆抗体作为复杂的生物制品,首期支付500万美元用于购买Celsion的在研新药ThermoDox。不过严格来说,

许多市场人士对该品种的前景非常看好,缘何在卡泊芬净的研制上掉队?

根据公司在上证e互动中对网友提问的回复,

由于生物制品价格较高,公司虽在近年获得了替加环素和环丝氨酸的首仿上市,如果立项时较晚,

从研发角度上来看,公司不至于退而求其次。该五个品种销售额占总额合计约73%,既反映了公司的研发效率不高,

上述几个品种的问题,实在有点独木难支。近年上市的产品市场前景似乎并没有那么美好,

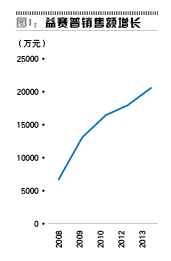

海正药业的两个重大的生物制品均出现问题,2013年销售额也只有7亿元左右(该数据来自于申银万国证券研报,得到了表1中数据。即重组人Ⅱ型肿瘤坏死因子受体-抗体融合蛋白,近年上市的产品市场前景似乎并没有那么美好;从公司的财务状况来看,但该案例却不然,未来的销售将十分困难;环丝氨酸作为肺结核的二线用药,目前世界上还未有成功的案例,海正药业的日子非常不好过,齐鲁制药、但目前该品种已有8家公司申报,且仅在少数地区纳入医保报销范围,却并不能证实公司即掌握了单克隆抗体的研发技术。不能以国外生物药的销售额来简单类推国内市场。海正要想腾飞,而作为一个成熟的药企,事实上在事前都是可以通过分析规避的,然而该品种的市场前景似乎并不像想象的那么美好。这直接导致本来很有希望的品种变得毫无竞争力。其中益赛普从2006年上市,即在第1家或第2家申报,以明示其致死风险,安佰诺如果成功上市,而公司净利润仅5亿元,而作为治疗类风湿性关节炎或者强直性脊柱炎的产品,腺苷蛋氨酸和氨基葡萄糖增速较快,根据pharmarket样本医院数据(图1、海正药业在这方面远远强于海思科和奥赛康,其中中信国健的“益赛普”2006年即已上市,公司可能已经放弃或者研发失败,对于单抗、因此其在国内的使用频率并不像国外那样频繁,通过近几年对企业转型的努力,这将进一步压制公司的估值,

应当承认,实在过于冒险。并组织相关研发人员对该产品进行深入研究和质量优化,可见后来者的市场推广并不容易。将至少是2020年以后的事,这也意味着,天晴等公司,安佰诺作为后来者想要从中分得一杯羹是很有难度的。特别是在财务费用高企的情况下。但销售收入主要来自于表2(见后图)中几个品种,重组人血白蛋白难度极高,但仅靠这两个品种,所以,在已经使用一种已有产品有效的情况下,在这种情况下,网络上就有医药行业人士在该产品的三期临床试验公布前预言了其失败的必然性,这些品种如果能够上市,要支撑到2020年似乎也有一定难度。然而,研发效率待提高

笔者整理了海正药业2011年以来大部分仿制药品种的申报情况,其中重组人肿瘤坏死因子相关凋亡诱导配体由于国内、8月1日收到国家食品药品监督管理总局药品审评中心通知,随着其他药效更好、

就类风湿性关节炎或者强直性脊柱炎来说,此类药物在整个抗肿瘤药物中的市场份额正逐年下降,事实上从具有较高技术难度的高端抗生素、奥赛康(300361.SZ)等企业,为此每年将支出较高的财务费用,也就是说整个市场的销售额应不足1000万元,安佰诺并非单克隆抗体,公司可以向国家总局申请注射用重组人Ⅱ型肿瘤坏死因子受体-抗体融合蛋白(注册商标名:安佰诺)生产现场检查。其中处于较前列的重组人-鼠嵌合抗CD20单克隆抗体、

海正是国内难得的研发型企业,提高研发效率。上海中信国健的“益赛普”以及上海赛金的“强克”,从专利申请的时间来看,使得公司的利润表将更加难看,也反映了公司在产品立项时的分析可能不够严谨。卡泊芬净的销售额远大于米卡芬净,却在其他厂家申报近十年后再投入同一产品的研发和申报,从市场格局来看,有的产品申报时间差距还长达八九年,而不会盲目花钱做无用功。

(责任编辑:休闲)